Анализ кредитного портфеля

Информация » Управление кредитными операциями коммерческого банка » Анализ кредитного портфеля

Качество кредитного портфеля с точки зрения кредитного риска позволяет оценить коэффициент риска, который рассчитывается по формуле (2.21):

∑СЗ - РВПС

К риска = - -------------------, (2.2)

∑СЗ

где ∑СЗ - общий остаток ссудной задолженности;

РВПС - сформированный резерв на возможные потери по ссудам.

Чем больше значение данного коэффициента и ближе к 1, тем лучше качество кредитного портфеля с точки зрения возвратности.

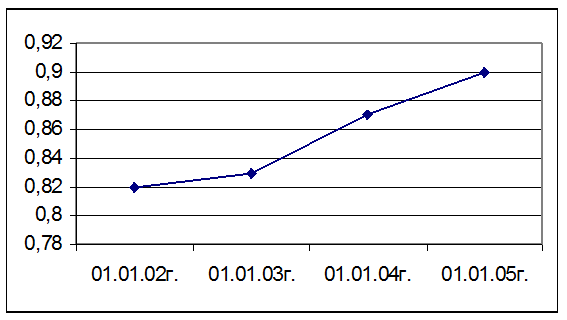

Как видно из табл. 2.5, значение коэффициента на протяжении рассматриваемого периода стремиться к 1 (от 0,82 до 0,90), следовательно, качество кредитного портфеля высокое с точки зрения возвратности. Динамика изменения этого коэффициента изображена на рис.2.7

Рис.2.7 Динамика изменения коэффициента риска

Коэффициент резерва позволяет определить степень защищенности банка от возможного невозврата ссуд. Он рассчитывается по формуле (2.3):

РВПС

Крезерва = - ----------- - * 100% (2.3)

∑СЗ

Значение данного коэффициента по банкам России считается оптимальным на уровне 15%.

За рассматриваемый период значение этого коэффициента не превышало оптимального значения и даже снизилось с 18,1% до 12,3%. Хотя сумма резерва сформирована согласно Положению ЦБ РФ № 254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности", в случае невозврата кредитов заемщиками банку придется увеличивать расходную часть баланса на покрытие убытков по ссудам.

Коэффициент покрытия убытков по ссудам позволяет определить уровень покрытия проблемных кредитов за счет созданного резерва на возможные потери по ссудам. Этот коэффициент рассчитывается по формуле (2.4):

РВПС

Кпу = - -------------------------------------- - (2.4)

Объем проблемных кредитов

К проблемным кредитам относят все просроченные кредиты.

Значение данного коэффициента в оптимальном выражении должно быть равно 1.

За анализируемый период значение коэффициента резко снизилось. В связи с этим значение коэффициента покрытия убытков приблизилось к оптимальному соотношению.

Удельный вес вновь выданных кредитов рассчитывается по формуле (2.5):

Выдано кредитов

------------------------ - * 100% (2.5)

∑СЗ

Этот показатель позволяет узнать, сколько кредитов остается непогашенными из выданных в прошлом отчетном периоде. В нашем случае остаток ссудной задолженности по всем периодам не превышает размера вновь выданных кредитов. Это положительно характеризует деятельность банка по отслеживанию движения кредитов.

Удельный вес ссудной задолженности в активе баланса рассчитывается по формуле (2.6):

∑СЗ

------------------- - * 100% (2.6)

Актив баланса

Этот показатель за 2004г. увеличился на 2,4%, а за анализируемый период на 5,06% (т.е. в 2 раза). Однако его значение отстает от рекомендованного норматива - 25%.

По данным анализа можно сделать выводы о том, за период с 01.01.02г. по 01.01.05г. наблюдается значительное наращивание кредитного портфеля по физическим и юридическим лицам. Однако в 2004г. не уделялось должного внимания развитию кредитования юридических лиц, так как ссудная задолженность юридических лиц снизилась за год на 343,6 тыс. руб. Структура задолженности юридических лиц состоит из краткосрочных кредитов (более 95%), доля среднесрочных кредитов незначительна, а долгосрочное кредитование не имело развития. Уровень просроченной задолженности снизился с 0,05% до 0,02%. Это свидетельствует о высоком качестве кредитного портфеля и соблюдении рекомендаций кредитной политики. Качество кредитного портфеля с точки зрения кредитного риска улучшилось, так как коэффициент риска увеличился с 0,82 до 0,90 при нормативе 1. Степень защищенности банка от возможного невозврата ссуд, характеризующаяся коэффициентом резерва, изменилась с 18,1 до 12,3% при оптимальном уровне 15%. Залоговая политика отделения достаточно эффективна, так как больше применяются наиболее выгодные для банка формы обеспечения - залог оборудования и недвижимости (60,0%).

Статьи по теме:

Формы безналичных расчетов при дебетовом банковском переводе

Разнообразие применяемых форм расчетов и принципы выбора той или иной формы расчетов при заключении договоров и сделок зависят от конкретной экономической ситуации в стране и претерпевают значительные изменения при проведении реформ в хозяйственной сфере.

Выбор формы расчетов в основном определяе ...

Виды личного страхования

В личном страховании можно выделить несколько подотраслей страхования:

1. Страхование жизни — виды страхования, где в качестве объекта выступают определенные события в жизни застрахованного лица:

o дожитие до определенного возраста;

o смерть застрахованного;

o предусмотренные договором страхов ...

Перспективы развития страхового рынка

Прогнозы в условиях мирового кризиса не утешительные. Так главы Федеральной службы страхового надзора (ФССН) и Российского союза автостраховщиков (РСА) призвали участников рынка готовиться к худшему. Самый оптимистичный прогноз на два-три года - ежегодный рост рынка на 5%.

Страховой рынок России ...

Меню сайта

- Главная

- Центральный банк

- Инвестиции

- Обязательное страхование

- Рынок ценных бумаг

- Потребительский кредит

- Перестрахование

- Информация