Применение трендовой модели оценки риска при кредитовании юридических лиц

Информация » Совершенствование организации банковского кредитования юридических лиц » Применение трендовой модели оценки риска при кредитовании юридических лиц

На протяжении всего анализируемого периода основными составляющими текущих активов предприятия являлись краткосрочная дебиторская задолженность и денежные средства.

Наблюдающееся на протяжении отчетного периода увеличение дебиторской задолженности (менее ликвидная часть оборотных активов) несомненно является негативной тенденцией. Также на протяжении рассматриваемого периода произошло снижение краткосрочных финансовых вложений почти в 10 раз.

На протяжении всего исследуемого периода предприятие располагает недостаточно высоким объемом денежных средств (самая ликвидная часть оборотных средств предприятия) – менее 30% от общей суммы текущих активов на конец исследуемого периода. Данный показатель негативно отразился на коэффициенте абсолютной ликвидности предприятия.

Анализ структуры пассивов

Инвестированный капитал включает в себя собственный капитал и долгосрочные обязательства предприятия. Источником изменения собственных средств предприятия могут являться организационно-правовые изменения (переоценка основных фондов, эмиссия акций) и результаты его деятельности (чистая прибыль), которые отражаются на изменении накопленного капитала предприятия. Наиболее значимой составляющей прироста капитала, с точки зрения анализа эффективности деятельности предприятия, является увеличение накопленного капитала.

За рассматриваемый период доля собственного капитала в общей сумме пассивов значительно снизилась от 74,69% до 69,04%. При этом наблюдалось снижение собственных средств предприятия.

Необходимо отметить, что в течение анализируемого периода доля уставного капитала, резервного капитала и добавочного увеличивалась, снижалась доля нераспределенной прибыли .

Основным источником финансирования текущей деятельности предприятия является кредиторская задолженность (счета к оплате).

Финансовое положение предприятия на протяжении всего анализируемого периода характеризуется превышением кредиторской задолженности над дебиторской. Фактически это означает, что кредит (отсрочка платежей), предоставляемый покупателям предприятием финансируется за счет кредита, получаемого предприятием от поставщиков. В данной ситуации предприятие выигрывает в свободных денежных средствах. Предприятие, используя свою кредиторскую задолженность (т.е., пользуя предоставляемую поставщиками отсрочку по оплате счетов), извлекает из этого выгоду. Оно получает возможность расплатиться по своим долговым обязательствам деньгами со сниженной покупательной способностью.

Чистый оборотный капитал.

При прочих равных условиях рост этого показателя в динамике рассматривается как положительная тенденция.

ЧОК=ТА-ТП (3.2)

где ТА - текущие активы, ТП - текущие пассивы

ЧОК (2008г.) =31248,00 т.р.

ЧОК (2009г.) = 31923,00 т.р.

ЧОК (2010 г.) = -11354,00 т.р.

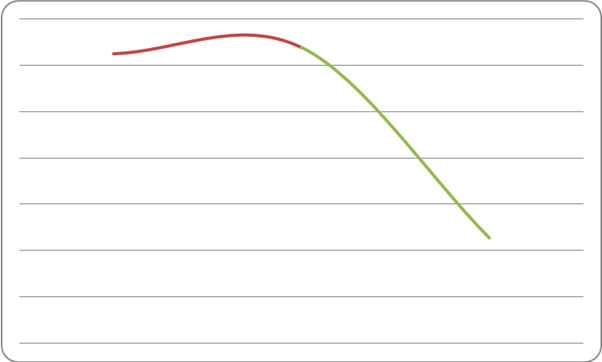

Рисунок 9 – Динамика ЧОК в 2008-2010 г.г.

Тренд нисходящий.

Наличие и увеличение ЧОК является главным условием ликвидности и финансовой устойчивости предприятия. Величина ЧОК показывает, какая часть оборотных средств финансируется за счет инвестированного капитала. Данный рисунок показывает, что за рассматриваемый период ЧОК имеет тенденцию к уменьшению. Такое положение говорит о резком снижении финансовой устойчивости.

Статьи по теме:

Функции коммерческого банка

Первой функцией коммерческих банков является посредничество в кредите, которое они осуществляют путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота фондов предприятий и денежных доходов частных лиц. Вторая функция коммерческих банков — это стимулирование нак ...

Анализ работы банка

В рамках развития розничного бизнеса банк активно и целенаправленно развивает и укрепляет свои позиции на рынке услуг, предоставляемых населению. Особое внимание уделяется улучшению качества обслуживания, созданию максимальных удобств в обслуживании клиентов.

Сбербанк России осуществляет прием де ...

Структура и функции Банка России

При Банке России образован Национальный банковский Совет, состоящий из представителей палат Федерального Собрания РФ, Президента РФ, Правительства РФ, Банка России, кредитных организаций, а также экспертов.

Высшим органом управления Банка является Совет директоров - коллегиальный орган, в состав ...

Меню сайта

- Главная

- Центральный банк

- Инвестиции

- Обязательное страхование

- Рынок ценных бумаг

- Потребительский кредит

- Перестрахование

- Информация