Анализ показателей развития банковской системы Беларуси

Информация » Развитие банковской системы в Республике Беларусь » Анализ показателей развития банковской системы Беларуси

Доля в обязательствах банков средств нефинансовых организаций составляет 17,2 %, органов государственного управления - 13,4 %, Национального банка - 15,7 %, нерезидентов- 12,8 %.

Структура активов банков в целом остается стабильной (рис. 2.6). Основной удельный вес в ней приходится на кредиты нефинансовым предприятиям (54,6 %) и домашним хозяйствам (17,7 %).

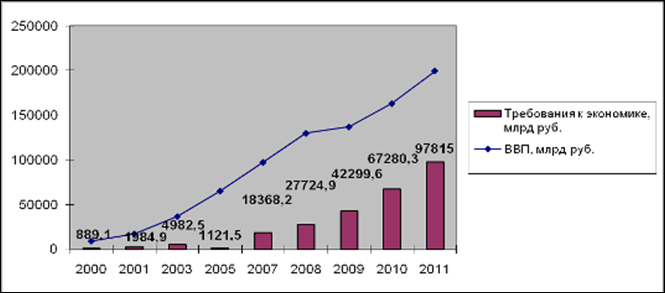

Требования банков к экономике (кредиты, ценные бумаги, лизинг, факторинг, прочие требования) с 2000 г. возросли в 75,6 раз и составили в 2010 г. 67 280,3 млрд руб. (на 01.03. 2011 г. – 97 815 млрд руб.). Соотношение требований банков к экономике к ВВП возросло с 20,3 % на 01.01.2006 г. до 57 % на 01.01.2011 г. (рис. 2.7).

Рис. 2.7 – Динамика отношения требований банковской системы к экономике к номинальному ВВП в Республике Беларусь

Примечание – Источник: собственная разработка на основе [11, c. 150-151]

По итогам прошедшей пятилетки (2006-2010 гг.) также наблюдается тенденция увеличения таких показателей, как собственный капитал и совокупный зарегистрированный уставный фонд банков, адекватно увеличению активных операций – в 4,1 и 4,4 раза соответственно (при прогнозных 2,7 и 3,1 раза). На 01.01.2011 г. совокупный уставный фонд составил 12 трлн. руб., объем собственного капитала – 17,6 трлн. руб., что соответствует 10,8 % ВВП [9, с. 6].

По объему собственного капитала 1-ое место занимает ОАО «Белагропромбанк», а 2-ое – ОАО «АСБ «Беларусбанк» (приложение Б). На долю банков, занимающих первые 8 позиций в рейтинге, приходится 88,5 % совокупного капитала банковской системы. На банки, расположившиеся с 9-ой по 14-ую позицию, приходится 5,1 % совокупного капитала. Оставшиеся 6,4 % поделили между собой остальные 17 банков.

2.2 Проблемы и перспективы развития банковской системы Республики Беларусь

В связи с непростой ситуацией кризисных 2008-2010 гг., а также сегодняшней нестабильностью на валютном рынке, состояние банковского сектора Республики Беларусь остается неустойчивым. Он достаточно успешно справился с внешними шоками, основные показатели эффективности банков оставались в приемлемых диапазонах, банками в основном выполнялись пруденциальные нормативы и другие надзорные требования. В частности, это подтвердила обновленная в 2011 г. оценка финансового сектора страны в рамках Программы оценки финансового сектора МВФ и Всемирного банка, а также оценки экспертов международных рейтинговых агентств (Fitch Ratings, Standart and Poor’s). Однако кризис на валютном рынке Беларуси 2011 г. значительно усложнил процесс «посткризисной» реабилитации. Негативные тенденции увеличили риск роста проблемных активов у белорусских банков, что, в свою очередь, окажет давление на их прибыльность, ликвидность и капитал. Положение усугубляется отсутствием гибкости, особенно у крупных (государственных) банков, необходимой для эффективной корректировки расходов, в частности сокращения расходов на персонал.

Поэтому уже в апреле 2011 г. международный рейтинг белорусской банковской системы был понижен агенством Moody’s со «стабильного» до «негативного». В настоящее время рейтинги агентства имеют шесть белорусских банков: Белагропромбанк, Беларусбанк, Белинвестбанк, БПС-Банк, банк "Москва - Минск" и Минский транзитный банк. Под наблюдение попали рейтинги первых 4 банков, которые находятся под контролем государства [15].

Участие банковской системы, 80 % активов которой сосредоточено в государственных банках, в непропорционально (по сравнению с доходами государства) обширном кредитовании экономики, включая государственные программы, приводит к тому, что система не успевает изменять условия кредитования в соответствии с возникающими рисками.

Начавшийся в 2008 г. мировой финансовый кризис показал, что и в белорусской относительно устойчивой банковской системе существует немало проблем.

Динамика основных показателей функционирования банковской системы Республики Беларусь в 2006-2010 гг. представлена в приложении 7.

Сегодня, проанализировав итоги завершившейся пятилетки (2006-2010гг.), можно выделить ряд нерешенных проблем и макроэкономических рисков, которые ограничивают эффективность проводимой денежно-кредитной политики и развитие банковского сектора.

Основными из них являются:

1) все еще напряженное финансовое состояние значительного числа предприятий реального сектора экономики, обусловливающее высокие кредитные риски банков и ограничивающее возможности роста их ресурсной базы, а также снижение ставки процента по кредитам и увеличение объемов кредитования.

Статьи по теме:

Факторы и угрозы, влияющие на экономическую безопасность

кредитной организации ОАО «Сбербанк России»

Все факторы экономической безопасности организации в зависимости от источника возникновения можно поделить на объективные и субъективные. Объективные возникают без участия и помимо воли предприятия или его служащих, независимы от принятых решений, действий менеджера. Это состояние финансовой конъю ...

Виды валютных операций

Валютные операции банков классифицируются по следующим критериям:

1. По срокам исполнения различают:

А. Текущие валютные операции

· переводы иностранной валюты при расчетах по экспорту/импорту товаров, работ и услуг;

· расчеты, связанные с кредитованием экспортно-импортных операций на срок не ...

Основные направления

Можно выделить два основных направления, по которым должно происходить качественное совершенствование банковской сферы и ее деятельности.

Первое - развитие процессов концентрации в банковском деле. Это связано с тем, что банки должны сыграть ключевую роль в финансовом обеспечении подъема экономик ...

Меню сайта

- Главная

- Центральный банк

- Инвестиции

- Обязательное страхование

- Рынок ценных бумаг

- Потребительский кредит

- Перестрахование

- Информация